随着中国2套大型对二甲苯(PX)生产装置今年即将投产,将进一步推动PX产能扩张,亚洲PX供应量将逐渐出现过剩。

据了解,今年即将投产的分别是恒力集团在大连新建450万吨/年PX项目,以及浙江石化400万吨/年PX装置。中国由于供应短缺成为全球最主要的PX需求中心,其精对苯二甲酸(PTA)产能约占全球PTA总产能的57%,因此,原料PX严重依赖进口。

2017年,中国进口约1440万吨PX,而2018年1月至11月的进口量为1430万吨。预计2019年中国PX进口量将较上年有所下降。除了恒力集团和浙江石化2个大型原油制化学品项目外,中石化还计划在2019年第三季度投产其位于海南的一套新建80万吨/年的PX装置,该PX装置以混合二甲苯为主要原料。沙特阿美也计划在今年三季度投产其沙特吉赞炼油厂的100万吨/年PX装置。

到2018年底,由于PX生产利润率提高,亚洲地区2套闲置PX装置也重新投入运行。统计数据表明,从2018年8月开始,PX和石脑油的价差已经超过3年平均价格。印度尼西亚的跨太平洋石化公司(TPPI)于2018年10月重新启动了公司自2014年5月以来一直关闭的产能55万吨/年的PX装置。2018年12月25日,中国富海创石化公司(前身为漳州腾龙芳烃)恢复了80万吨/年的PX装置的生产,另外1套80万吨/年的PX装置重启工作也在推进中,该公司2套PX生产装置因2015年4月发生大火而关闭。

过去两年,亚洲PX需求一直受到中国主要下游PTA和聚酯市场强劲增长的支持。在这两年中,下游PTA和PET市场需求以两位数在增长,而通常年均增长率为6%~7%。按中国10%的需求增速意味着每年需要新增PX产能250万~300万吨。然而,在经济增速放缓的情况下,2019年中国PX需求增长前景不太可能再出现两位数的增长率。一旦这些新建PX产能顺利投入运行,近期内亚洲PX供应将出现过剩。

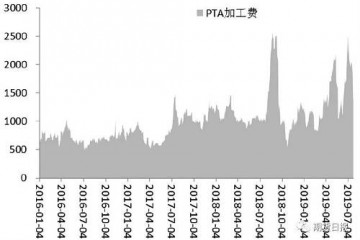

此外,计划在2019年投产的新建下游PTA设施很有限,而大部分新建PTA产能预计在2020年投用,预计共有850万吨/年的新建PTA产能投用,分别是恒力石化集团的250万吨/年PTA项目,以及新疆中泰昆玉新材料年产120万吨PTA项目、宁波中金石化330万吨/年PTA项目和台塑石化150万吨/年PTA项目。

对于美国PX市场来说,因为一季度为炼油厂检修季,预计2019年初供应将不断收紧而带动价格上行。然而,对美国PX供应造成显著影响是雪佛龙飞利浦化工公司去年底宣布关闭其位于密西西比州帕斯卡古拉的49.5万吨/年PX装置,该装置是该公司唯一的PX生产厂。尽管该工厂的产能仅占北美产能的10%左右,但该消息或有助于缓解亚洲PX供应过剩状况,并可能会扩大亚洲对美国的PX贸易流量。

据海关数据,2017年韩国对美国PX出口总量约11.4万吨,较2016年增长11.8%。另有数据表明,2018年1月到2018年10月,韩国已向美国出口PX产品约10.3万吨。

随着全球PX产能的增加,用于PET和PTA的需求也随之增加,特别是亚洲市场。美国可能会更加依赖从亚洲进口PX产品,以弥补最近PX产能损失和近期没有新增产能计划的情况。(饶兴鹤)

转自:中国化工报