【研究报告内容摘要】

PX:市场重心先扬后抑。成本端,周内乐观预期与EIA库存减少提振需求预期,国际原油均价整体震荡上涨,成本端支撑尚可。需求端,下游PTA市场开工随着福海创装置检修出现下滑,但对PX需求仍维持高位,供需关系仍然向好。整体来看,周内PX加工差缓慢修复,但周后期随着石脑油价格反弹,加工差再度回落,PX市场价格止涨下跌。目前,PXCFR中国主港价格在619(与上周相比,-9)美元/吨,PX与原油价差在245(-7)美元/吨,PX与石脑油价差在115(-13)美元/吨。

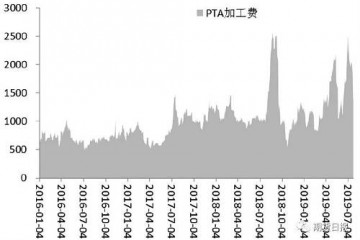

PTA:市场窄幅调整为主。成本端,国际原油价格整体上涨,PX市场供需关系向好运行,成本端支撑较为坚挺。供应端,周内随着福海创装置进入检修及中泰石化装置重启,本周PTA开工负荷小幅下滑,PTA装置本周生产负荷79.7%(-1.9pct)。市场供应整体下滑,PTA小幅去库存。需求端,下游聚酯受限电政策影响,产销出现短暂放量,但终端市场订单仍无明显提升,需求端无明显利好传出。整体来看,周内成本和供需端均无明显利好或利空传出,PTA市场价格区间调整为主。据CCFEI数据显示,本周PTA社会流通库存至223.2(-9.7)万吨。目前PTA现货价格在3615(-25)元/吨,行业单吨净利润在-46(+12)元/吨。

MEG:价格延续上涨。成本端,国际原油价格震荡上涨,石脑油国际价格小幅上涨,乙烯价格高位盘整,成本端支撑明显。需求端,下游聚酯端库存保持稳定,运行负荷小幅下调,终端市场受限电影响开工负荷下调,整体运行情况偏弱。整体来看,本周乙二醇市场价格上涨后高位僵持运行,实际商谈氛围有限。目前MEG现货价格在4140(+115)元/吨,华东罐区库存为83(+0)万吨,开工率为59.7%(-1.5pct)。

涤纶长丝:涤丝产销局部放量。成本端,周内国际原油偏强震荡,但由于需求前景受疫情打击,原料PTA走势偏弱,长丝成本端支撑有限。供应端,上半月长丝持续上涨导致下游用户抵触情绪升温,因此本周长丝报盘多稳定,个别企业零星上调。总的来看,涤丝前半周产销平平,后半周产销率局部放量冲高,但维持时间较短,下游企业库存饱和,采购情绪不高,长丝持稳运行。目前涤纶长丝价格POY5765(-40)元/吨、FDY5900(-25)元/吨和DTY7550(+0)元/吨,行业单吨盈利分别为POY65(-38)元/吨、FDY-111(-28)元/吨和DTY387(-12)元/吨,涤纶长丝企业库存天数分别为POY15.5(-2.0)天、FDY11(-1.0)天和DTY27(-0.0)天,开工率79.5%(-1.2pct)。

织布:部分工厂因限电停工。本周局部加弹、织造及印染开工小幅下滑,浙江多地企业“节能减排”,导致部分企业运行出现小幅下降。工厂订单持续性欠佳,春夏订单询单气氛有所好转,但有效订单传达有限。盛泽地区印染开工下滑幅度较大,部分订单持续性较差企业预计1月中旬开始放假。盛泽地区织机开机率80%(+0pct),盛泽地区坯布库存天数为41.0(-0.5)天。

聚酯瓶片:市场窄幅波动。周初油价走势偏弱,原料TA市场偏弱运行,成本支撑不足,瓶片市场买盘气氛下降,部分中间商适度低价出售。下半周原料市场略有回升,瓶片市场报盘基本维稳,但低价货源有所减少,市场交投气氛平淡。目前PET瓶片现货价格在5350(-50)元/吨,行业单吨净利润在88.6(-44.9)元/吨。

信达大炼化指数:自2017年9月4日至2020年12月25日,信达大炼化指数涨幅为180.97%,石油加工行业指数跌幅为-34.07%,沪深300指数涨幅为31.11%。

相关上市公司:桐昆股份(601233)(601233.SH)、恒力石化(600346)(600346.SH)、恒逸石化(000703)(000703.SZ)、荣盛石化(002493)(002493.SZ)、新凤鸣(603225)(603225.SH)和东方盛虹(000301)(000301.SZ)等。

风险因素:(1)大炼化装置投产,达产进度不及预期。(2)宏观经济增速严重下滑,导致聚酯需求端严重不振。(3)地缘政治以及厄尔尼诺现象对油价出现大幅度的干扰。(4)PX-PTA-PET产业链的产能无法预期的重大变动。

转自:信达证券